41. Фактор управляемости в мировой финансовой системе (на примере деятельности хедж-фондов)

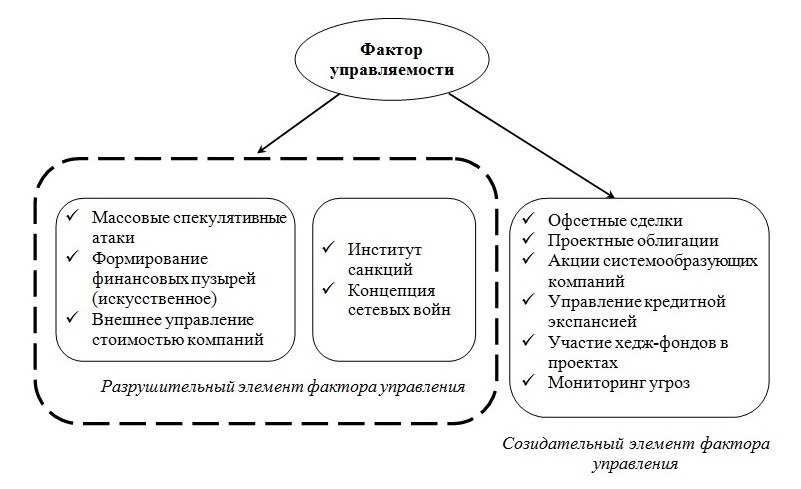

В статье изложены наработки автора по выявлению фактора управляемости в мировой финансовой системе. Показаны две части явления – отрицательная, на примере разрушительной стороны деятельности хедж-фондов, и положительная, включающая возможность использования финансовых механизмов фондов для проектного развития реального сектора экономики.

Экономические и финансовые процессы сегодня – в условиях глобализации и формирования мультиполярного мира, создания большого количества новых международных организаций, институтов и механизмов – все больше отклоняются от естественной природы. Особую актуальность приобретает фактор управления, предполагающий активные целенаправленные человеческие действия по оказанию нужного субъекту принятия решений воздействия на объект.

То есть фактор управляемости в мировой финансовой системе (МФС) – это элемент современной МФС, предполагающий, что действия международных участников способны привести к формированию условий для управления крупными процессами в МФС, а также к созданию тенденций в выгодном для этих участников русле.

В данной публикации мы постараемся зафиксировать основные направления развития и применения международными субъектами фактора управляемости. В дальнейшем развитие приводимых в работе тезисов, а также самой идеи – получит в продолжении цикла статей автора о деконструкции мировой финансово-экономической архитектуры, проводимой на базе Центра мир-системных исследований [12]. Данная публикация также идет в развитие наработок автора по теме санкций Запада против РФ [1] и сетевых войн [2].

Здесь важно сделать оговорку, уточнив ряд моментов.

Во-первых, действия, подпадающие под фактор управляемости, не противоречат существующей сегодня системе – финансовым рынкам. Они укладываются в ее природу.

Во-вторых, благодаря их совершению возможно сильное отклонение жизни системы от нормальных условий. Это характерно для массовых спекулятивных атак, формирования и затем схлопывания финансовых пузырей, а также для концентрации потенциала развития (хедж-фондов и государства) на тех или иных проектах.

В-третьих, им присуща эволюция. Это характерно, например, для сетевых войн в области финансов или для санкционной логики западных стран.

|

|

| Рисунок 1. Фактор управляемости в финансах. Пример ряда позиций |

Разрушительный элемент фактора управляемости.

Если не брать в расчет формирующийся институт санкций [1] и сетевые войны [2], то можно рассматривать этот элемент через участников тех или иных процессов.

С помощью отдельных элементов системы, таких как хедж-фонды, рейтинговые агентства, офшоры, финансово-кредитные учреждения (ссудный процент) и прочие – может быть оказано прямое влияние на цену определенного актива (стоимость акций предприятия), вплоть до нарушения финансовой стабильности и экономической безопасности целых государств. Так, однозначно доказанным на сегодняшний день фактом является деятельность хедж-фондов по целенаправленному воздействию на цену актива (чаще всего это акции), с целью извлечения прибыли от колебаний.

Если рассматривать процесс ценообразования в глобальном масштабе, то, как правило, мировые цены на сырье, особенно драгоценные металлы и углеводороды, могут значительно изменяться. Это происходит за счет увеличивающейся «оторванности» реальной экономики от сферы финансов, которые в свою очередь взяли прямой курс на виртуализацию. Классическое определение цены на основе соотношения спроса и предложения давно не работает. Сильное давление оказывается со стороны агрессивных программ монетарного стимулирования (т.н. количественные смягчения ведущих центробанков мира, которые безмерно увеличивают количество денег в обращении) и спекулянтов, активно работающих на мировых финансовых ранках.

Яркий пример здесь – падение цен на нефть в начале глобального финансово-экономического кризиса с рекордных 145,29 долларов за баррель на своем пике 3 июля 2008 года до 33,87 долларов за баррель 19 декабря 2008 года. Традиционное объяснение этого феномена сводится к снижению реального спроса на товар. Однако даже временной лаг влияния изменения цен на финансовых рынках на реальный сектор экономики колеблется от 2-х до 6-ти месяцев. С нашей точки зрения, это событие можно объяснить перетоком спекулятивных денег из актива в другие, более стабильные, например, – американский доллар, номинированные в нем казначейские обязательства США и прочие.

Это же объяснение может применяться для интерпретации событий осени-зимы 2014 года, когда также наблюдалось сильное снижение мировых цен на нефть.

Роль хедж-фондов в МФС. Хедж-фонды на сегодняшний день представляют собой самый совершенный механизм по использованию всех лучших технологий и знаний с целью извлечения прибыли. Они постоянно совершенствуют свои навыки, выискивая уязвимые элементы финансовых рынков, финансовой системы, корпораций, даже стран – используя их в своих целях.

Несмотря на то, что их деятельность относится к теневой экономике и в значительной степени является закрытой, хедж-фонды постоянно эволюционируют и участвуют в формировании ключевых тенденций развития глобальных финансово-экономических процессов. К ним относятся: санкционная война Запада против России, сетевые войны, формирование финансовых пузырей, монетарная политика ведущих центробанков мира и т.д.

Хедж-фонды, действуя сообща, активно формируют те или иные тенденции, усиливая движения рынков и участвуя в формировании финансовых пузырей.

Одним из самых показательных публичных примеров влиятельности хедж-фондов может считаться ситуация вокруг дефолта Аргентины.

Пример Аргентины. В 2001 году Аргентина пережила самый крупный за всю историю дефолт (в совокупности потери превысили 100 млрд долларов). Долг превысил 160 процентов ВВП, безработица – 25 процентов, 50 процентов населения оказались за чертой бедности.

В 2005 и 2010 годах Аргентина реструктурировала 93 процента госдолга на сумму 81 млрд долларов (владельцы долговых обязательств с дефолта 2001 года). Владельцам дефолтных облигаций был предложен обмен на новые облигации со скидкой (порядка 70 процентов) от их первоначальной стоимости с увеличением сроков платежей и понижением процентной ставки. На такую операцию согласилось 92,4 процента держателей облигаций. Сумма реструктурированной задолженности превысила 190 млрд долларов. Однако 7,6 процента – не приняли условия реструктуризации. В основном это были хедж-фонды, которые теперь требуют 100 процентного погашения задолженности.

Летом 2014 года нью-йоркский судья Томас Гриес (Thomas Poole Griesa) встал на защиту интересов этих кредиторов (хедж-фондов) и обязал Аргентину выплатить им 1,33 млрд долларов. Это привело к угрозе технического дефолта по отношению к остальным кредиторам, поскольку американский судья постановил, что Буэнос-Айрес не должен осуществлять платежи, пока не рассчитается с теми, кто не согласился с условиями реструктуризации. Он также установил срок до 30 июля 2014 года, в течение которого Аргентина в ходе переговоров должна была достичь соглашения со своими кредиторами.

Хедж-фонды – не являются подлинными кредиторами Аргентины. Во время дефолта они скупили по низкой цене ценные бумаги после обмена с единственной целью – начать судебный процесс против Аргентины и получить прибыль.

Американский фонд NML Пола Сингера – в 2008 году заплатил 48,7 млн долларов за ценные бумаги, по которым были прекращены платежи. Сегодня приговор судьи Т.Гриеса признает в его пользу сумму в 832 млн долларов – то есть прибыль за 6 лет составила 1608 процентов.

К июлю 2014 года сложилась ситуация, согласно которой, если Аргентина заплатит порядка 1,5 млрд долларов по иску, то она должна будет заплатить в ближайшем будущем 15 млрд долларов, что эквивалентно 50 процентам всех резервов страны. Остальные держатели потребуют тех же условий, и тогда общая выплата им может превысить 120 млрд долларов.

Соответственно если Аргентина не платит, то приговор суда запрещает ей платить и по обязательствам 92,4 процента держателей ценных бумаг. Просто банк Нью-Йорка и другие участвующие в данном процессе структуры не станут проводить соответствующие платежи. В результате 31 июля 2014 года был объявлен технический дефолт.

Американский суд заблокировал для Аргентины возможность выплачивать платежи по процентам тем кредиторам, которые обменяли свои облигации на менее ценные, до тех пор, пока она не рассчитается с американскими хедж-фондами. Рейтинговые агентства Standard&Poor’s и Fitch сразу же понизили рейтинг страны до состояния выборочного дефолта.

Помимо всего прочего хедж-фонды вложили массу средств в лоббирование своих интересов и пропаганду – с целью убедить весь мир, что Аргентина не рассчитывается по своим долгам и отказывается от переговоров.

Таким образом, решение американского правосудия, отвечает интересам 1,6 процента держателей долга, специализирующихся на судебных тяжбах, фактически отменяет реструктуризацию долга на условиях, которые добровольно приняли 92,4 процента кредиторов.

Приговор суда ставит под угрозу не только Аргентину, но любую другую страну, которая будет вынуждена прибегнуть в будущем к реструктуризации долга. Пока разбирательства вокруг этого дела все еще продолжаются. Глава Аргентины Кристина де Киршнер назвала ситуацию похожей не на дефолт, а на нечто иное, ни на что до сих пор не похожее. Опасно то, что в связи с отсутствием международной правовой базы по дефолтам суверенной страны этот прецедент означает, что даже если достигнуты договоренности с 99,9 процентами кредиторов, 0,1 процента может сделать недействительным весь процесс реструктуризации. Чем и занимаются хедж-фонды. Этими институтами и стоящими за ними людьми движет исключительно жажда наживы.

Обсерватория финансовых кризисов при ETH Zurich. Для прогнозирования и предотвращения подобных событий нужны сильные действенные механизмы. В настоящее время на базе Швейцарского федерального технологического института (ETH Zurich) существует Обсерватория финансовых кризисов [3] под руководством профессора Дидье Сорнетта (Didier Sornette), деятельность которой направлена на постоянное отслеживание зарождающихся финансовых пузырей (проводится мониторинг более тысячи активов – акции крупнейший компаний, финансовые индексы, товары сырьевого рынка, курсы валют, облигации) [13]. В качестве базовой модели используется лог-периодическая степенная форма LPPL (log-periodic power law) [14], позволяющая диагностировать только наличие пузыря, но не его схлопывание. Это и логично, так как спусковым крючком может быть практически что угодно, хотя, и высока вероятность принятия решения, например, группой крупных хедж-фондов или ТНБ – о завершении «прибыльного ралли».

В природе мировой финансово-экономической системы заложено постоянное условие, предполагающее формирование финансовых пузырей. Они, при сильном раскручивании, способны доводить ситуацию до финансовых кризисов.

Ученые Швейцарской высшей технической школы Цюриха подчеркивают важность использования именно междисциплинарного подхода при попытке прогнозирования финансовых и экономических кризисов [4].

Созидательный элемент фактора управляемости.

На сегодняшний день написано достаточно большое количество литературы по поводу разрушительной стороны финансовых спекуляций, финансового капитализма, спекулятивной компоненты финансовых рынков и т.п. Однако до сих пор не проработан вопрос перевода спекулятивной составляющей в положительное русло развития реального сектора экономики.

Попытаемся выделить ряд направлений для организации такого процесса.

Механизм использования офсетных сделок для проектного развития экономики России. Офсетная сделка – это одна из разновидностей сделок, предполагающих компенсационные условия, например, при закупке импортной продукции, существенным условием которой является выставление встречных требований по инвестированию части средств от суммы контракта в экономику страны-импортера. Обычно в офсетных соглашениях прописывается уровень требуемого офсета.

Существует два вида офсетов – прямые и косвенные [5].

• прямые офсеты связаны с продукцией или услугами военного назначения, экспортируемыми военно-промышленной компанией. Часто такие офсеты выступают в форме совместного производства, субподряда, передачи технологий, организации обучения, производства, лицензионного производства или финансирования.

• косвенные офсеты не относятся к продукции или услугам военного назначения, экспортируемым оборонной компанией. Они включают приобретение, инвестиции, обучение, финансирование, помощь с маркетингом и экспортом и передачу технологий.

Международного офсетного соглашения до сих пор не существует. В 1990-х годах его пытались разработать США. В США анализом офсетных сделок занимается правительственное ведомство – Government Accountability Office. Так, американцы весьма эффективно используют офсеты: в период с 1993 по 2010 гг. 52 американские фирмы заключили 763 офсетных контракта с 47 странами на общую сумму в 111,59 млрд долларов [6].

В России в 2010 году МЭР РФ были разработаны «Основные направления внедрения офсетного механизма в Российской Федерации», которые были представлены Правительству РФ. Однако ФЗ разработано до сих пор не было.

В целом механизм офсетных сделок является очень действенным, однако используется преимущественно в военно-технической сфере. В условиях непростой ситуации в экономике России и эволюции механизмов и принципов экономического развития, финансового инжиниринга в мире – интересным представляется изучить возможность использования механизма офсетов в финансах в целях, во-первых, развития экономики страны, а, во-вторых, более эффективного использования финансовых технологий в реальном секторе экономики (соединение экономики и финансов).

Для этого, по модели рефинансирования внешней задолженности российского корпоративного сектора с использованием возможностей и резервов ЦБ России, можно было бы предложить хедж-фондам финансовую услугу, предполагающую ряд финансовых преференций по работе на местном финансовом рынке в обмен на ряд опций по развитию реального сектора экономики государства. Приведем их в части «модель – финансовый спектр».

Модель «финансовый спектр». Данная модель могла бы сконцентрировать основных участников финансового рынка, включая государственные ведомства на развитии необходимых финансовых инструментов и институтов для стимулирования хозяйственного сектора страны. Российский финансовый рынок располагает необходимой для этого емкостью. При этом интересно было бы задействовать потенциал хедж-фондов, как самых совершенных участников мировой экономики.

Некоторые элементы модели.

Использование опыта модели исламских финансов (Islamic Banking). Такая схема предполагает не простое ссуживание средств под процент при безразличии кредитора в целях получения этих средств, а непосредственное участие кредитора в финансируемом им проекте. Так можно было бы сформировать пул проектов по развитию определенных секторов экономики.

Разработка и выпуск проектных облигаций (ПР). Выпуск ПР под конкретные проекты развития реального сектора экономики с государственным участием [7]. Доходность по ним могла бы соответствовать степени эффективности реализации содержащихся в них проектов. Соответственно участвующие в офсетах хедж-фонды были бы заинтересованы в большей доходности этих облигаций.

Раскручивание рыночной капитализации акций системообразующих компаний с помощью хедж-фондов для привлечения дополнительных средств (доп. эмиссия, IPO и др.) опять же под реализацию проектов.

Для развития реального сектора экономики могут быть полезны примеры мировой практики, к которым принадлежат – Китайская инвестиционная корпорация, Азиатский банк инфраструктурных инвестиций, формируемый Хаб инфраструктурных инвестиций и прочее.

Примеры крупных новоформирующихся международных институтов. Китайская инвестиционная корпорация (China Investment Corporation, CIC) – крупнейшие инвестиционный фонд в мире, используемый КНР, в том числе для управления своими ЗВР. Информация о размере используемых фондов средств засекречена, однако по существующим оценкам, по состоянию на 2013 год эта сумма составляла 575 млрд долларов. Китайцы используют CIC для скупки активов по всему миру. Особенно эффективным является стратегия и тактика фонда в Европе, когда за время обострения долговых проблем в Греции, Испании, Португалии и Италии, китайцы, в обмен на финансовую помощь скупали все без исключения полезные активы, особенно из промышленного и инфраструктурного сектора. Используемые при этом китайцами стратегии проникновения на рынки европейских стран хорошо изложены в вышедшей в 2009 году книге китайского и американского авторов – Дракон у дверей [8].

Глобальный хаб инфраструктурных инвестиций [9] – расположенный в Сиднее центр соединения проектов, идей, стран, инвесторов по развитию инфраструктурных проектов. Создан по итогам саммита «группы двадцати» в австралийском Брисбене в ноябре 2014 года [10] в рамках глобальной инфраструктурной инициативы – многолетней программы по поддержке государственных и частных инвестиций в высококачественную инфраструктуру. Предполагается тесная работа с правительствами, частным сектором, национальными, региональными и многосторонними банками развития, международными организациями и другими заинтересованными сторонами для объединения их экспертного потенциала и его направления на дальнейшее усовершенствование функционирования инфраструктурных рынков. К 2030 году благодаря работе хаба в мировую экономику должно добавиться порядка 2 трлн долларов [11].

Азиатский банк инфраструктурных инвестиций (Asian Infrastructure Investment Bank) – международная финансовая организация, создание которой было предложено Китаем, для целей, аналогичных инфраструктурному хабу, только в азиатско-тихоокеанском регионе. Оцениваемая экспертами емкость рынка 2010 – 2020 гг. составляет порядка 8 трлн долларов, притом, что резервы банка были расширены до 100 млрд долларов. Участники – 21 страна региона, включая Китай и Индию. Недавно о своем решении присоединиться к АБИИ объявила Великобритания. За ней намерены последовать Франция, Германия и Италия.

Создание центра мониторинга финансовых угроз. Для отслеживания рисков и угроз развитию страны и национальных частных и государственных институтов нужны сильные аналитико-прогностические подразделения. Наиболее продвинутым и современным аппаратом, как правило, располагают хедж-фонды, особенно работающие по стратегии Global Macro. Однако даже они банкротятся из-за непредвиденных обстоятельств. Так, в 1998 году обанкротился хедж-фонд LTCM (Long-Term Capital Management), совокупные деривативные позиции которого оценивались в 1,25 трлн долларов. Причиной банкротства стал кризис ГКО в России.

Финансовые кризисы невероятно сложно предсказать. Однако от качества реализации такой задачи может зависеть благосостояние целой страны. Это особенно важно при использовании предлагаемых механизмов развития экономики страны через возможности хедж-фондов.

В этом плане интересен опыт Обсерватории финансовых кризисов при ETH Zurich, которая ежедневно отслеживает тысячи показателей на предмет зарождения финансовых пузырей, диспропорций и т.п.

Для анализа угроз можно было бы также:

– проводить макроэкономический мониторинг финансовых систем («надувание пузырей») стран мира, фирмы или банки которых взаимодействуют (через кредиты и инвестиции) с системообразующими предприятиями России;

– осуществлять мониторинг кредитной активности (QE) в странах – финансовых центрах мира в целях предупреждения/мониторинга динамики формирования кризисных процессов.

Список используемой литературы

- 1. Смирнов Ф.А. Деконструкция мировой финансово-экономической архитектуры. Часть 3.4 Санкции Запада против России, Новый университет. Серия: Актуальные проблемы гуманитарных и общественных наук. 2014. №8-9 (41-42);

- 2. Смирнов Ф.А. Деконструкция мировой финансово-экономической архитектуры. Часть 3.3 Сетевые войны в мировой экономике и международных финансах, Новый университет. Серия: Актуальные проблемы гуманитарных и общественных наук. 2014. №8-9 (41-42);

- 3. http://www.er.ethz.ch/fco

- 4. Didier Sornette, Ryan Woodard Financial Bubbles, Real Estate bubbles, Derivative Bubbles, and the Financial and Economic Crisis, 2 May 2009 // http://arxiv.org/abs/0905.0220

- 5. Сусанян К.Г. Роль офсетных сделок в мировой и российской внешней торговле, Российский внешнеэкономический вестник №2, 2013 // http://www.rfej.ru/rvv/id/9004EA1ED/$file/63-70.pdf

- 6. Offsets in Defense Trade Sixteenth Study Conducted Pursuant to Section 723 of the Defense Production Act of 1950, as Amended U.S. Department of Commerce Bureau of Industry and Security January 2012 // http://www.bis.doc.gov/index.php/forms-documents/doc_view/396-offsets-in-defense-trade-sixteenth-study

- 7. Учитывая постепенную практику отхода ЦБ России от модели выпуска валюты под обеспечение СКВ (currency board), например, за счет выпуска рубля под обеспечение облигациями Роснефти, представляется интересным эмиссия рубля под проекты развития системообразующих секторов экономики России;

- 8. М.Цзен, П.Дж.Вильямсон Дракон у дверей. Как российским компаниям выдержать китайскую конкуренцию. – М.: Вершина, 2009. – 232 с.;

- 9. Глобальная инфраструктурная инициатива «Группы двадцати», официальный сайт Кремля // http://news.kremlin.ru/media/events/files/41d51a16bbe5d7ba243e.pdf

- 10. Коммюнике лидеров «Группы 20» по итогам саммита в Брисбене, официальный сайт Кремля // http://news.kremlin.ru/media/events/files/41d51ac333c6c9b83233.pdf

- 11. Nancy Alexander, The Emerging Multi-Polar World Order: Its Unprecedented Consensus on a New Model for Financing Infrastructure Investment and Development, Heinrich Böll Foundation North America // http://us.boell.org/sites/default/files/alexander_multi-polar_world_order_1.pdf

- 12. http://tower-libertas.ru/about_center/

- 13. В.Филимонов, Силки для «черного лебедя». Предсказание крахов — научная фантастика или научный подход? Cbonds Review, сентябрь 2011 // http://tower-libertas.ru/wp-content/uploads/2015/03/cbonds_review.pdf

- 14. Petr Geraskin, Dean Fantazzini, Everything You Always Wanted to Know about Log Periodic Power Laws for Bubble Modelling but Were Afraid to Ask // https://kr.mathworks.com/matlabcentral/answers/uploaded_files/12237/frolova-paper-15.pdf

Центр мир-системных исследований