Финансовая независимость России: проблемы и перспективы

Неограниченный доступ к финансовому капиталу – фундаментальная основа успешной интеграции России как суверенного государства в процессы финансовой глобализации, залог ее полноценного участия в международной торговле, повышения благосостояния, достатка и благополучия граждан, а также создания предпосылок для предоставления широкого спектра современных финансовых услуг для обеспечения развития реального сектора экономики, адекватного вызовам глобализации. В связи с этим возникает ряд вопросов. Обеспечивается ли должным образом финансовая независимость России, которая является шестой экономикой мира по размеру ВВП (рассчитанному по паритету покупательной способности), крупнейшей в мире страной по запасам сырьевых ресурсов, а также одним из основных потенциальных локомотивов экономического роста в мире? Насколько адекватным является положение России как чистого кредитора международной финансовой системы? Какие факторы и механизмы глобальной финансовой системы ведут к ухудшению международной инвестиционной позиции России и внутренней социально-экономической дестабилизации? Каковым является наиболее эффективный путь интеграции России в глобальную финансовую систему? Для ответа на поставленные вопросы необходимо структурное изучение факторов и механизмов управления глобальными финансами, что и является целью данной работы.

Прежде всего, необходимо рассмотреть некоторые особенности такого феномена, как финансовая глобализация. В определении МВФ, финансовая глобализация – это степень связи стран через портфель международных финансовых активов, измеряемая как суммарный размер валовых внешних активов и обязательств страны к ВВП[1].

Исходя из данного определения, наиболее активными участниками процессов финансовой глобализации являются те страны, под контролем которых находится наибольший размер международных финансовых активов (пассивов). В данной связи бесспорные преимущества принадлежат двум англосаксонским странам – США и Великобритании. Рассмотрим более подробно данное положение вещей.

Прежде всего, отметим, что в силу специфики развития международного финансового рынка подавляющая доля иностранных инвестиций сегодня сконцентрировалась в 10 странах, на которые в 2014 г. приходилось 54,7 (55,3% – в 2013 г.) всего накопленного объема прямых иностранных инвестиций и 67,3% (66,3% – в 2013 г.) всего наколенного объема портфельных инвестиций в мире. США и Великобритания идут с отрывом от всех остальных государств (табл. 1).

Таблица 1

Крупнейшие реципиенты прямых и портфельных иностранных инвестиций (накопленный объем в 2014 г.)

|

№ |

Прямые инвестиции |

№ |

Портфельные инвестиции |

|||||||

|

|

Страна |

Объем, млрд. долл. |

|

Страна |

Объем, млрд. долл. |

|||||

|

1 |

США |

5410 |

1 |

США |

10303 |

|||||

|

2 |

Великобритания |

1663 |

2 |

Великобритания |

3879 |

|||||

|

3 |

Гонконг |

1550 |

3 |

Франция |

3198 |

|||||

|

4 |

Китай |

1085 |

4 |

Германия |

3027 |

|||||

|

5 |

Сингапур |

912 |

5 |

Люксембург |

2873 |

|||||

|

6 |

Бразилия |

755 |

6 |

Каймановы острова |

2395 |

|||||

|

7 |

Германия |

744 |

7 |

Нидерланды |

2114 |

|||||

|

8 |

Франция |

729 |

8 |

Япония |

1728 |

|||||

|

9 |

Испания |

721 |

9 |

Ирландия |

1580 |

|||||

|

10 |

Швейцария |

682 |

10 |

Италия |

1512 |

|||||

|

|

Весь мир |

26039 |

|

Весь мир |

48475 |

|||||

|

Для информации |

||||||||||

|

|

Россия |

379 |

|

Россия |

126 |

|||||

Источник: составлено автором по данным: World Investment Report 2015 (http://unctad.org/en/PublicationsLibrary/wir2015_en.pdf ); Coordinated Investment Portfolio Survey (http://data.imf.org/regular.aspx?key=60587817 ).

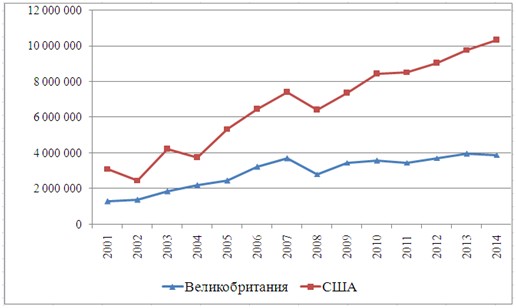

Портфельное инвестирование резко активизировалось после Азиатского финансового кризиса 1997–1998 гг. В период 1999–2013 гг. размер официальных международных резервов увеличился с 1,6 до 12,1 трлн. долл. Около 40–50% всех иностранных инвестиций из развивающихся и постсоциалистических стран осуществлялись через государственные каналы и были связаны с размещением их международных валютных резервов. Еще около 15–20% экспорта капитала приходилось на портфельные инвестиции суверенных инвестиционных фондов этих стран, которые стали формироваться за счет доходов от экспорта сырья и другой продукции[2]. При этом произошел масштабный отток капитала в центр глобальной капиталистической системы – главным образом в финансовые обязательства США и Великобритании (рис. 1).

|

|

Рис. 1. Динамика накопленного объема портфельных инвестиций в США и Великобритании в 2001–2014 гг. (млн. долл.)

Источник: составлено автором по данным: Coordinated Investment Portfolio Survey (http://data.imf.org/regular.aspx?key=60587817 ).

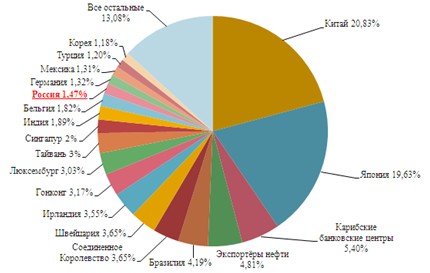

Опережающая динамика портфельного инвестирования связана в первую очередь с ростом государственного долга США, размер которого в январе 2016 г. достиг 19 трлн. долл. и который на треть финансируется из-за рубежа. Сегодня основными зарубежными источниками финансирования государственного внешнего долга США выступают Китай и Япония, которые являются держателями свыше 40% казначейских обязательств США, находящихся в портфелях иностранных государств (рис. 2). Устойчивое и масштабное инвестирование Китая и Японии в американские казначейские обязательства обусловлено политическими обязательствами этих стран перед США, размерами их экономик, привязкой экспортных стратегий к американским рынкам, доминирующей ролью доллара во взаимных внешнеторговых расчетах (что, соответственно, вызывает необходимость стерилизации долларовой выручки на их внутренних рынках), а также необходимостью обеспечения ликвидности и стабильности национальной финансово-банковской системы в условиях действующей системы свободно плавающих валютных курсов и свободного международного движения капиталов с целью противодействия спекулятивным атакам на курсы их национальных валют.

|

|

Рисунок 2. Основные страны-держатели казначейских бумаг США, август 2015 г. (в % от совокупного размера – 6,1 трлн. долл.).

Источник: составлено автором по данным: US Treasury (http://ticdata.treasury.gov/Publish/mfh.txt ).

Подчеркнем, что Россия постепенно сворачивает свое участие в финансировании внешнего долга США. В период с февраля 2012 г. по октябрь 2015 г. размер российского портфеля казначейских облигаций США сократился со 142,1 млрд. долл. до 80,2 млрд. долл. Переориентация денежного предложения на внутренний рублевый рынок путем повышения доверия к рублю через дальнейшее накопление золотого запаса позволило бы России постепенно преодолеть свою зависимость от доллара как резервного актива.

Следует подчеркнуть, что после окончания системы биполярного мироустройства именно Великобритания стала наиболее активным участником процессов финансовой глобализации благодаря той ключевой роли, которую начал играть Лондон в обслуживании вновь открывшихся рынков евразийского пространства. Финансовая открытость Британии (определяемая как суммарные потоки прямых и портфельных инвестиций) увеличилась в период 1990–2010 гг. в 37 раз и составила более 1300% от ВВП, тогда как соответствующий показатель в США возрос за это время только в три с половиной раза и составил около 300% от ВВП[3].

Великобритания и США являются лидерами финансовой глобализации в первую очередь за счет того, что выступают крупнейшими глобальными финансовыми центрами, в которых концентрируется подавляющая доля международных финансовых активов. Такая ситуация сложилась в ходе продолжительного периода времени, в течении которого англосаксонские страны создали институциональную основу международной валютно-финансовой системы, её основные инфраструктурные и системные элементы, механизмы, стандарты и инструменты управления глобальными финансовыми потоками.

По данным, опубликованным в июле 2015 г. компанией «Сити-Ю-Кей» (TheCityUK), США и Великобритания вместе контролировали 60% международной валютной торговли, 72% внебиржевой торговли процентными деривативами, 70% рынка международных облигаций, 66% частного выпуска акций, 83% активов хедж-фондов (табл. 2). Кроме того, 15 из 25 крупнейших товарных бирж мира расположены в США и Великобритании, на которых ежедневно устанавливаются цены на сырьевые продукты, включая нефть.

Таблица 2.

Доли индустриальных стран на международных финансовых рынках

|

Британия |

США |

Япония |

Франция |

Германия |

Сингапур |

Гонконг |

Другие страны |

|

| Международное межбанковское кредитование (сентябрь, 2014 г.) |

17 |

11 |

11 |

8 |

8 |

3 |

4 |

38 |

| Валютная торговля (апрель, 2013 г.) |

41 |

19 |

6 |

3 |

2 |

6 |

4 |

19 |

| Внебиржевая торговля процентными деривативами (апрель, 2013 г.) |

49 |

23 |

2 |

7 |

4 |

1 |

1 |

13 |

| Морское страхование, чистый премиальный доход (2013 г.) |

26 |

5 |

7 |

4 |

4 |

1 |

1 |

53 |

| Активы в управлении фондов (2013 г.) |

8 |

46 |

7 |

3 |

2 |

— |

1 |

33 |

| Активы хедж-фондов (2013 г.) |

18 |

65 |

2 |

1 |

— |

1 |

1 |

12 |

| Частный выпуск акций (2013 г.) |

13 |

53 |

2 |

5 |

2 |

1 |

— |

24 |

Источник: Key facts about the UK as an international financial centre. TheCityUK. July 2015. p. 7.

Великобритания является крупнейшим глобальным рынком валютной торговли, среднесуточный оборот которого, включая валютные деривативы, в апреле 2015 г. составлял 5,1 трлн. долл. Доля Великобритании на этом рынке в период 2004–2014 гг. увеличилась с 32,2% до 43,1%. Это вдвое больше, чем совокупная доля США и Японии (табл. 3). Залогом лидерства Британии на глобальном валютном рынке является не только развитая высокотехнологическая инфраструктура и присутствие в Лондоне наибольшего в мире количества иностранных банков, но и тот существенный факт, что через предместье Лондона – Гринвич проходит нулевой меридиан, обеспечивающий преимущества страны в международной валютной торговле. Находясь в зоне прохождения нулевого меридиана, Лондон имеет возможность на несколько часов дольше (чем любой другой финансовый центр) торговать одновременно с крупнейшими финансовыми центрами Азии и Европы, а затем Европы и Америки, что обеспечивает британской столице ежедневные дополнительные прибыли. Право прохождения международного нулевого меридиана через Гринвич было закреплено за англичанами в 1884 году на международной конференции в Вашингтоне. Дальновидные англичане «выторговали» это право у французов, которые использовали до этого свой собственный «парижский меридиан».

Таблица 3

Среднесуточный оборот и доли основных стран на мировом валютном рынке

|

Оборот, млрд. долл. |

Доли стран, % |

||||

|

Великобритания |

США |

Япония |

Другие |

||

|

Апрель 2010 |

3 981 |

36.8 |

17.9 |

6.2 |

39.1 |

|

Апрель 2011 |

4 487 |

40.1 |

16.8 |

5.6 |

37.5 |

|

Апрель 2012 |

4 400 |

40.3 |

17.2 |

5.7 |

36.8 |

|

Апрель 2013 |

5 345 |

40.9 |

18.9 |

5.6 |

34.6 |

|

Апрель 2014 |

4 898 |

43.2 |

14.6 |

6.5 |

35.7 |

|

Октябрь 2014 |

5 667 |

41.4 |

17.0 |

5.8 |

35.8 |

|

Апрель 2015 |

5 068 |

43.1 |

15.3 |

6.3 |

35.3 |

Источник: UK increases lead in global FX trading while global turnover falls. TheCityUK. 30.07.2015. (http://www.thecityuk.com ).

Примечательно, что сегодня российский рубль фактически является внутренней валютой, использование которого в международной торговой и финансовой деятельности является крайне низким, несопоставимым с экономико-сырьевым потенциалом России. По данным Банка международных расчетов, доля российского рубля в обороте мирового валютного рынка в 2013 г. составляла всего 1,6%. Для сравнения, доля доллара США равнялась 87%, евро – 33%[4].

Что касается международных торговых расчетов и выставления счетов-фактур, то здесь комплексная и консолидированная статистика отсутствует. Имеющиеся данные варьируют в широких пределах в разных странах. В качестве ориентира нередко используют данные Сообщества всемирных межбанковских финансовых телекоммуникаций (SWIFT), которое ведет запись торговых сделок и платежей с использованием своей информационной платформы. Так, по данным SWIFT в ноябре 2015 г. тремя ведущими валютами международных платежей выступали: доллар (42,68%), евро (29,50%) и британский фунт стерлингов. Доля китайского юаня (2,28%) несколько уступала доле японской иены (2,68%), которые занимали соответственно 5-ое и 4-ое места в обслуживании международных платежей. В результате антироссийских санкций российский рубль вышел из состава 20 ведущих валют международных платежей: его доля сократилась с 0,4% (17-е место) в январе 2014 г. до менее 0,2 % в ноябре 2015 г.[5].

С учетом доминирования доллара как средства платежа в международной торговле, статуса доллара как неофициальной резервной валюты, а также лидирующих позиций Нью-Йорка в глобальном финансовом посредничестве, сохраняется также и повышенный интерес к инвестированию в американские финансовые активы. В конце 2014 г. в долларах было номинировано 62,9% международных валютных резервов, 56,8% международных валютных депозитов, 58,2% непогашенных международных облигаций, 52,7% международных займов (табл. 5).

Таблица 5

Доли ключевых валют в крупнейших сегментах мировой финансовой системы в

2014 г. (%)

|

|

Доллар США |

Евро |

Японская иена |

Фунт стерлингов |

Другие валюты |

| Международные облигации |

58,2 |

23,4 |

2,9 |

Н.д. |

15,5 |

| Международные кредиты |

52,7 |

16,8 |

2,8 |

Н.д. |

27,6 |

| Международные депозиты |

56,8 |

18,5 |

1,9 |

Н.д. |

22,7 |

| Международные валютные резервы |

62,9 |

22,2 |

4,0 |

3,8 |

7,1 |

Источник: The international role of the euro. European Central Bank, July 2015. p. 65, 68, 73, 74.

Итак, рубль остается периферийной валютой, использование которой в международных финансовых трансакциях является крайне низким по сравнению с основными резервными валютами. При этом Россия выступает одним из основных нетто-экспортеров мира, наряду с Китаем, Германией и Саудовской Аравией (табл. 4). Каждая из этих стран могла бы претендовать на формирование собственной валютной зоны, исходя из своего торгового потенциала, но это невозможно в силу доминирования доллара в обслуживании платежей на рынке углеводородов и евро в обслуживании торговли на европейском континенте. Последнее идет не на пользу Германии, реальный размер заработной платы в которой с момента введения евро последовательно снижается в связи с необходимостью субсидирования Германией менее конкурентоспособной периферии зоны евро.

Таблица 4

Крупнейшие чистые экспортеры товаров в 2014 г., млрд. долл.

|

№ |

Страна |

Сальдо торговли |

Экспорт |

Импорт |

|

1 |

Китай |

+383 |

2342 |

1959 |

|

2 |

Германия |

+292 |

1508 |

1216 |

|

3 |

Саудовская Аравия |

+191 |

354 |

163 |

|

4 |

Россия |

+190 |

498 |

308 |

|

5 |

Объединенные Арабские Эмираты |

+98 |

360 |

262 |

|

6 |

Катар |

+97 |

132 |

35 |

|

7 |

Нидерланды |

+84 |

672 |

588 |

|

8 |

Кувейт |

+73 |

104 |

31 |

|

9 |

Италия |

+57 |

529 |

472 |

|

10 |

Норвегия |

+55 |

144 |

89 |

Источник: составлено автором по данным: International Trade Statistics 2015 (https://www.wto.org/english/res_e/statis_e/its2015_e/its2015_e.pdf ).

Еще в конце 1990-х гг. американский финансист Дж. Сорос предложил модель построения мирового рынка капиталов «центр-периферия», согласно которой центр обеспечивает капитал, а периферия его использует, причем по правилам игры (финансовая либерализация), которые являются выгодными для центра[6]. Центр расположен в Лондоне и Нью-Йорке (а также в подконтрольных англосаксам офшорных юрисдикциях). Как было показано выше, именно там развернулись международные финансовые рынки, которые обслуживают около двух третей глобальных потоков капитала, обеспечивая англосаксонским странам сверхприбыли, что служит причиной дальнейшего увеличения разрыва в доходах между странами центра и странами периферии.

Принципиальное преимущество центра в обмене финансовыми ресурсами с периферией заключаются в существовании дифференциала процентных ставок. В данной связи профессор экономики Калифорнийского университета в Беркли Б. Эйхенгрин отмечает: «проценты, которые США вынуждены выплачивать по своим зарубежным обязательствам, оказываются на 2–3 процентных пункта ниже нормы прибыли от иностранных инвестиций Соединенных Штатов. США годами могут жить с внешнеторговым дефицитом, соответствующим величине этой разницы, импортируя больше, чем экспортируя, и потребляя больше, чем производя, но при этом не накапливая своей задолженности перед остальным миром. Или же они могут обирать зарубежные компании на эту сумму – и все благодаря уникальному статусу доллара как мировой валюты»[7].

Следует подчеркнуть, что, начиная с 2009 г. Россия имеет положительную чистую международную инвестиционную позицию (превышение внешних активов над зарубежными обязательствами), т.е. выступает чистым кредитором международной финансовой системы. При этом чистый инвестиционный доход России является хронически негативным, что связано, прежде всего, с существованием указанного дифференциала процентных ставок (рис. 3).

|

|

Рис. 3. Международная инвестиционная позиция и чистый инвестиционный доход РФ, млрд. долл.

Источник: составлено авторам по данным: http://www.cbr.ru/

Механизм поддержания дифференциала процентных ставок на международном финансовом рынке обеспечивается благодаря деятельности подконтрольных США рейтинговых агентств: «Стандарт энд Пурс» (Standard and Poor’s) – дочернее предприятие издательского дома «МакГроу-Хилл» (McGraw-Hill); «Фитч Рейтингз» (Fitch Ratings) – дочернее предприятие инвестиционной компании «Фималак» (Fimalac) (ее единственным акционером и председателем правления выступает миллиардер, член Бильдербергского клуба Марк Лэчэрир); «Мудиз» (Moody’s), 12,72% капитала которого контролируется инвестиционной компанией «Бэркшир Хэтэвэй» (Berkshire Hateway), главным совладельцем и председателем совета директоров которой является американец Уорен Баффет – по версии журнала «Форбс» (Forbes) второй самый богатый житель США (рис. 4).

|

|

Рисунок 4. Корпоративные связи рейтинговых агентств.

Источник: составлено автором по данным McGraw Hill, Berkshire Hathaway, Fimalac.

Авторы фундаментального исследования «Рукотворный финансовый кризис» Д. Фридмен и В. Краус так определяют особый статус рейтинговых агентств: «Неразбериха норм регулирования федерального уровня и уровня штатов, восходящая к 1936 г., к концу XX в. наделила три так называемых агентства (Moody’s, S&P и Fitch), которые на самом деле являются частными компаниями, огромными привилегиями, которые превратили их в неофициальные правительственные органы федерального уровня и уровня штатов»[8].

В 1975 г. Комиссия по ценным бумагам и биржам (SEC) предоставила этим трем рейтинговым агентствам специальный статус «статистических рейтинговых организаций, официально признанных на уровне страны» и постановила, что рейтинги только этих трех организаций буду использоваться для выполнения многочисленных обязательных условий, необходимых для присвоения облигациям рейтинга инвестиционной категории и более высоких уровней кредитной надежности. Тем самым SEC санкционировала установление фактической олигополии на данном рынке.

В ходе следующих этапов регулирования рынка ценных бумаг институциональным инвесторам, таким как страховые компании и пенсионные фонды, было запрещено приобретать в свои инвестиционные портфели облигации, которые не получили бы «инвестиционного рейтинга», то есть рейтинг BBB – и выше. Далее, в 2004 г. положениями Базель II было предписано, что облигациям, обеспеченных ликвидными активами (ABS), которые находятся в портфеле банка и не предназначены для продажи, должны быть присвоены рейтинги двух из трех вышеуказанных агентств. Таким образом, каждому рейтинговому агентству на законодательном уровне практически обеспечивались гарантии получения дохода от присвоения рейтингов, который не зависел от качества используемых методик расчета рейтингов и не создавал необходимых стимулов для совершенствования данных методов с целью повышения точности рейтингования. Следовательно, доходность рейтинговых агентств зависела исключительно от покровительства государства, а допускаемые ошибки не имели для этих агентств никаких финансовых последствий и не представляли угрозы потери рынка.

Сегодня практически ни одно суверенное государство, ни одна компания не может получить доступ к международным рынкам капитала без получения рейтингов от вышеупомянутых агентств, на которые приходится 95% мировых кредитных рейтингов[9]. Именно эти три рейтинговых агентства поддерживают глобальную систему неэквивалентного распределения финансовых ресурсов, вынуждая развивающиеся и постсоциалистические страны платить по своим внешним займам гораздо более высокую процентную ставку, чем ее платят развитые страны.

В январе и феврале 2015 г. агентства Standard & Poor’s и Moody’s снизили кредитный суверенный рейтинг России до спекулятивного уровня. Вот как прокомментировал это событие академик РАН С.Глазьев: «Руководство США ведет с Россией войну. Финансовый рынок пока является главным театром военных действий. На нем мы несем большие потери. В прошлом году потеряли полтораста миллиардов долларов вывезенного капитала. Снижение кредитного рейтинга – это еще один удар, ориентированный на нанесение ущерба российской финансовой системе» [10].

Данная ситуация останется неразрешимой до тех пор, пока Россия будет инвестировать свои финансовые ресурсы в долларовые, а не рублевые активы, а также соглашаться на более высокую норму прибыли по своим внешним обязательствам, чем по своим внешним активам. Для разрешения данной зависимости России необходимо формировать рынок финансовых инструментов, номинированных в рублях, восстанавливать суверенитет в денежно-кредитной сфере, снижая ключевую ставку Центробанка до уровня ставок, действующих в центре глобальной финансовой системы[11].

Выводы

Текущий период социально-экономической неустойчивости России связан, прежде всего, с её вовлечением в глобальную финансовую систему без создания адекватных перекосам этой системы балансирующих стабилизаторов. Речь идёт, прежде всего, об отсутствии спроса на мировых финансовых рынках на российские финансовые инструменты адекватного её экономико-сырьевому потенциалу.

Риски сохранения национального финансового суверенитета в ходе полномасштабного развёртывания процессов финансовой глобализации непосредственно связаны с доминированием доллара в качестве ключевой международной резервной валюты. Накопление развивающимися странами значительных валютных резервов не разрешает вопроса регулирования валютных курсов и глобальных торговых дисбалансов, поскольку основным резервным активом выступают облигации стран, являющихся эмитентами ключевых резервных валют, прежде всего доллара США. Сегодня эти резервы являются «мёртвыми активами», поскольку у развитых стран исчерпаны сферы для их продуктивного размещения. Это актуализирует вопрос, связанный с реформированием глобальной финансовой системы.

Однако решение проблемы глобальных дисбалансов за счёт создания новых резервных валют видится в настоящее время достаточно сложным процессом, поскольку страны «большой семёрки» вряд ли готовы лишиться своего главного козыря в рамках финансовой глобализации – контроля над глобальными финансовыми потоками, который осуществляется с помощью резервных валют и кредитных механизмов МВФ[12].

На данном этапе необходимо более тщательное изучение структуры и механизмов управления глобальными финансовыми потоками вместе с организацией углубленного анализа международной инвестиционной позиции России.

Путем повышения эффективности интеграции России в глобальную финансовую систему должна стать ключевая роль России в формировании конкурентоспособных региональных финансовых рынков Евразийского экономического союза с учетом опыта США (в развитии национальных финансовых рынков) и опыта Великобритании (в глобальном финансовом посредничестве). Несмотря на обострение геополитического противостояния между Россией и США на современном этапе, опыт последних в отстаивании своего политического, экономического и финансового суверенитета является крайне поучительным. История политической интеграции США гораздо более подходит для изучения и сопоставления России, чем опыт интеграции ЕС, как с точки зрения размера территории, административно-территориального устройства, так и тех мобилизационных рывков, которые позволили США в XIX веке превратится из аграрного в индустриальное государство, а в XX веке вырваться в лидеры финансовой, военной и высокотехнологической глобализации. Опыт США ценен для России примером создания политического союза из разрозненных штатов, а также валютного союза с учреждением в 1913 г. Федеральной резервной системы и переходом к единой независимой от Лондона денежно-кредитной политике. По пути восхождения на глобальный Олимп США неуклонно следовали примеру, а не совету предыдущего глобального финансово-экономического гегемона и своей бывшей метрополии – Англии, и чередовали политику либерализации с жестким государственным регулированием.

В свою очередь именно Великобритании принадлежит первенство в создании институциональных основ международной валютно-финансовой системы, а также в практической реализации таких революционных идей, как централизация денежно-кредитной и финансовой сферы, эмиссионная монополия, фондированный долг, международная резервная валюта, создание глобального и офшорных финансовых центров, рынка евродолларов, финансовая либерализация, международные стандарты финансовой отчетности. Весь этот опыт требует вдумчивой переработки и осмысления для выработки стратегических и тактических действий с целью обретения Россией подлинной финансовой независимости и выхода на передовые рубежи глобальной экономики.

Кузнецов А.В.

д.э.н., с.н.с., профессор кафедры «Мировые финансы» Финансового университета при Правительстве Российской Федерации

Ссылка для цитирования: Кузнецов А.В. Финансовая независимость России: проблемы и перспективы // Россия: тенденции и перспективы развития. Ежегодник. Вып. 11. / РАН. ИНИОН. Отд. науч. сотрудничества; Отв. ред. В.И. Герасимов, Д.В. Ефременко. – М., 2016. – Ч. 1. – С. 135–141.

Ключевые слова: финансовая глобализация, иностранные инвестиции, международные резервы, международный финансовый центр, международный валютный рынок, международная инвестиционная позиция, рейтинговые агентства.

Keywords: financial globalization, foreign investment, international reserves, an international financial center, foreign exchange market, international investment position, credit rating agencies.

[1] Reaping the Benefits of Financial Globalization. IMF paper, June 2007. р. 2.

[2] Петров М. В., Плисецкий Д. Е. Трансформация глобальных финансов. Мировая экономика и международные отношения. 2010. № 7. с. 8.

[3] Шишков Ю. «Невозможное триединство» в эпоху финансовой глобализации. Мировая экономика и международные отношения. 2012. № 5. с. 5.

[4] Foreign exchange turnover in April 2013: preliminary global results. Bank for International Settlements. September 2013. р. 10.

[5] URL: https://leaprate.com/2016/01/swift-chinese-yuan-gains-share-as-world-payments-currency-in-nov15/

[6] Сорос Дж. Кризис мирового капитализма. Открытое общество в опасности. Пер. с англ. С. К. Умрихиной, М. 3. Штернгарца. М.: ИНФРА-М, 1999. XXVI, 262 с.

[7] Эйхенгрин Б. Непомерная привилегия: взлет и падение доллара. Пер. с англ. Николая Эдельмана. М.: Изд. Института Гайдара, 2013. с. 12.

[8] Фридман Д., Краус В. Рукотворный финансовый кризис: системные риски и провал регулирования. Пер. с англ. М.: ИРИСЭН; Мысль, 2012. с. 173.

[9] Credit Rating Controversy. Council on Foreign Relations. 19.02.2015 (http://www.cfr.org/financial-crises/credit-rating-controversy/p22328 ).

[10] Рейтинговые агентства как инструмент финансовой войны. Интервью Сергея Глазьева. Новостной фронт. 28.01.2015 (http://news-front.info/2015/01/28/rejtingovye-agentstva-kak-instrument-finansovoj-vojny-intervyu-sergeya-glazeva/ )

[11] Кузнецов А.В. Проблемы интеграции России в мировую финансовую систему. Мировая экономика и международные отношения. 2015. № 6. С. 82–90.

[12] Кузнецов А.В. Финансовая глобализация и национальный суверенитет. США-Канада: экономика, политика, культура. 2012. № 2. с. 35–36.